ವ್ಯವಹಾರಕ್ಕೆ ಸಂಬಂಧಪಟ್ಟ ಸಾಲಗಳು

@@NEWS_SUBHEADLINE_BLOCK@@

Total Views |

‘ಲೋಹಕಾರ್ಯ’ದ ಕಳೆದ ಸಂಚಿಕೆಗಳಲ್ಲಿ ಈ ಹಿಂದೆ ಪ್ರಕಟಿಸಲಾಗಿರುವ ಲೇಖನಗಳಲ್ಲಿ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನ ಅಡ್ಡಕ್ಕೆ ಇರುವ ಎರಡು ಕಾಲಮ್ ಅಥವಾ ವರ್ಟಿಕಲ್ ಇರುವ ಎರಡು ಕಾಲಮ್ ಗಳನ್ನು ಅನುಕ್ರಮವಾಗಿ ವ್ಯವಹಾರಕ್ಕೆ ಸಂಬಂಧಪಟ್ಟ ಸಾಲಗಳು ಮತ್ತು ಆಸ್ತಿಪಾಸ್ತಿಗಳನ್ನು ತೋರಿಸಲಾಗಿದೆ. ವ್ಯವಹಾರದಲ್ಲಿ ತೊಡಗಿಸಿರುವ ಹಣವು ವ್ಯವಹಾರಕ್ಕೋಸ್ಕರ ಪಡೆಯಲಾಗಿರುವ ಸಾಲದ ರೂಪದಿಂದ ಬರುತ್ತದೆ. ಅಥವಾ ಅದು ವ್ಯವಹಾರದಲ್ಲಿ ಆದಾಯದ ಸ್ವರೂಪದಲ್ಲಿಯೂ ಬಂದಿರುತ್ತದೆ. ಈ ಎರಡೂ ಅಂಶಗಳ ಕುರಿತು ವಿವರವಾಗಿ ತಿಳಿದುಕೊಂಡೆವು. ಈ ರೀತಿಯಲ್ಲಿ ಬಂದಿರುವ ಹಣವು ತಕ್ಷಣವೇ ವ್ಯವಹಾರದಲ್ಲಿ ಹೊರಗೆ ಹೋಗುತ್ತದೆ, ಆಗಲೇ ವ್ಯವಹಾರದಲ್ಲಿ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ಬಂದಿರುತ್ತವೆ ಅಥವಾ ವ್ಯವಹಾರಕ್ಕೋಸ್ಕರ ಖರ್ಚನ್ನು ಮಾಡಲಾಗಿರುತ್ತದೆ.

ವ್ಯವಹಾರದಲ್ಲಿ ಯಾರಿಂದ ಸಾಲದ ರೂಪದಲ್ಲಿ ಹಣವನ್ನು ಪಡೆದಿವೆಯೋ, ಅವರಿಗೆ ಅವರು ಹೂಡಿರುವ ಬಂಡವಾಳಕ್ಕೆ ಲಾಭ ಪಡೆಯಲು ಮತ್ತು ಅವಧಿಯ ಕೊನೆಯಲ್ಲಿ ಮರುಪಾವತಿ ಮಾಡಲು ವ್ಯವಹಾರದಲ್ಲಿ ಆದಾಯವನ್ನು ವೃದ್ಧಿಸಿ ಇನ್ನಷ್ಟು ಹಣವು ಬರಬೇಕು, ಎಂಬುದೇ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ಅಥವಾ ಖರ್ಚುಗಳ ಉದ್ದೇಶವಾಗಿದೆ. ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿ ಕಂಡುಬರುವ ಸಾಲಗಳಿಂದ ವ್ಯವಹಾರದಲ್ಲಿ ಯಾವ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ತಯಾರಾಗುತ್ತವೆ, ಹಾಗೆಯೇ ಈ ರೀತಿಯ ಸಾಲಗಳಿಂದ ಸಾಲದ ಮರುಪಾವತಿ ಮತ್ತು ಸಾಲದಿಂದ ಲಾಭವನ್ನೂ ಪಡೆಯಲಾಗುತ್ತದೆ.

ಹಣಕಾಸಿನ ಯೋಜನೆಯನ್ನು ಮಾಡುತ್ತಿರುವಾಗ ಸಾಲಗಳಿಂದ ಲಾಭ ಅಥವಾ ಅವುಗಳ ಮರುಪಾವತಿ ಮಾಡುವ ಪ್ರಸಂಗ ಬರುವ ಮುಂಚೆಯೇ ಆಸ್ತಿಪಾಸ್ತಿ ಮತ್ತು ಮಾರಾಟಕ್ಕೋಸ್ಕರ ಮಾಡಲಾಗಿರುವ ಖರ್ಚಿನಿಂದ ವ್ಯವಹಾರಕ್ಕೋಸ್ಕರ ಆದಾಯವನ್ನು ಗಳಿಸಲಾಗುತ್ತಿದ್ದಲ್ಲಿ, ಇದನ್ನು ಸೂಕ್ತ ರೀತಿಯಲ್ಲಿ ಆಗಾಗ ಪರಿಶೀಲಿಸಬೇಕಾಗುತ್ತದೆ.

ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿ ವ್ಯವಹಾರಕ್ಕೆ ಸಂಬಂಧಪಟ್ಟ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ಮತ್ತು ಮರುಪಾವತಿಸುವಿಕೆಯ ಸ್ಥಿತಿಗತಿಗಳನ್ನು ತೋರಿಸಲಾಗಿರುತ್ತದೆ. ಲಾಭ-ನಷ್ಟದ ವರದಿಯಲ್ಲಿ ಮಾರಾಟಕ್ಕೆ ಸಂಬಂಧಪಟ್ಟ ವ್ಯವಹಾರಗಳನ್ನು ಕೂಲಂಕುಷವಾಗಿ ಪರಿಶೀಲಿಸಿ ವ್ಯವಹಾರದಲ್ಲಿ ಇರುವ ಹಣಕಾಸಿದ ಸ್ಥಿತಿಗತಿ, ಮಾಲಿಕರು ಮತ್ತು ಇನ್ನಿತರ ಸಾಲಗಾರರಿಗೆ ಕೊಡಬೇಕಾಗಿರುವ ಮೊತ್ತಗಳ ವ್ಯವಸ್ಥೆಯನ್ನು ಸಮಯಕ್ಕೆ ಸರಿಯಾಗಿ ಮಾಡುವಲ್ಲಿ, ಎಷ್ಟು ಸಕ್ಷಮವಾಗಿದೆ ಎಂಬುದನ್ನು ತಿಳಿದುಕೊಳ್ಳಲು ಒಂದು ಉದಾಹರಣೆಯನ್ನು ನೋಡೋಣ.

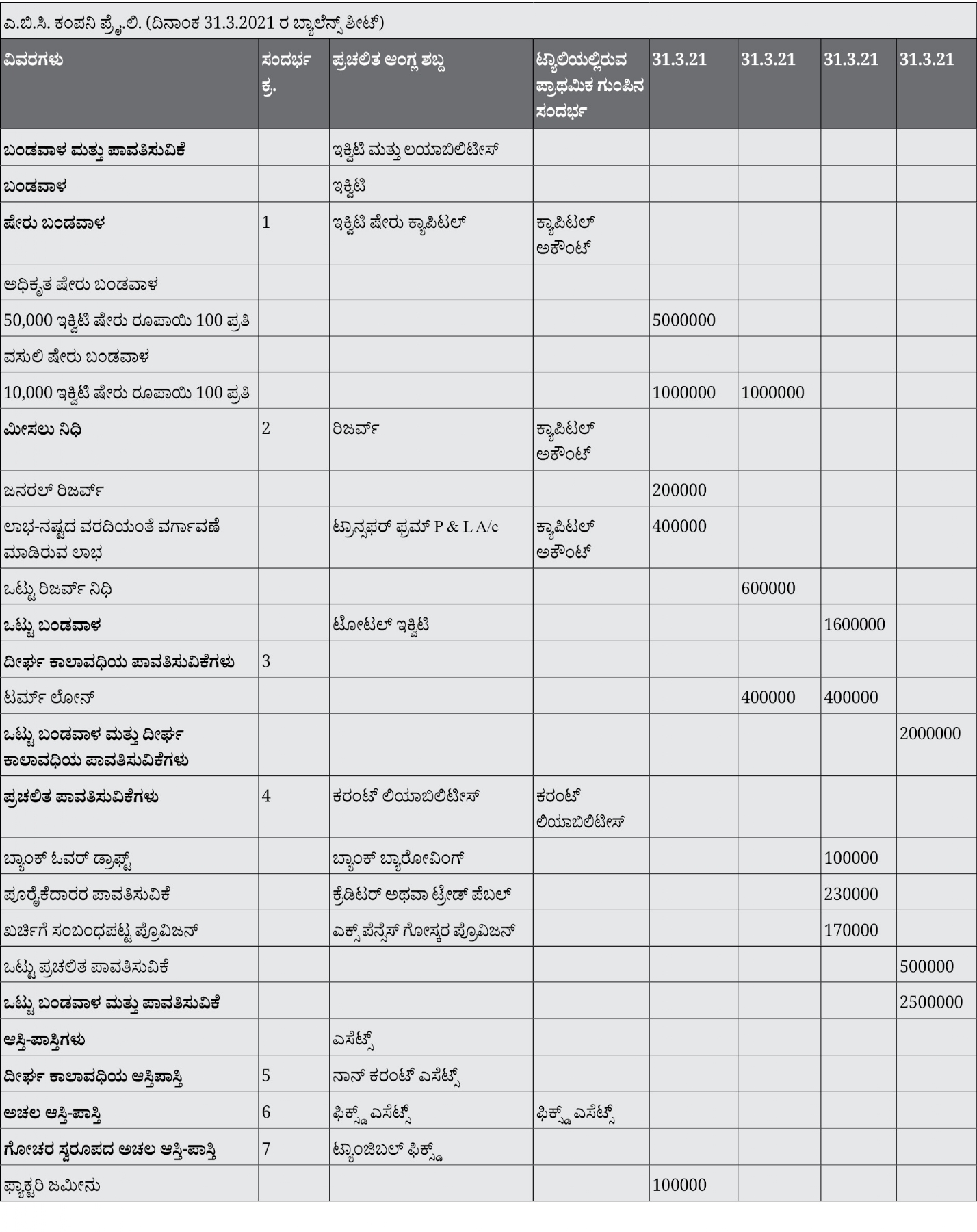

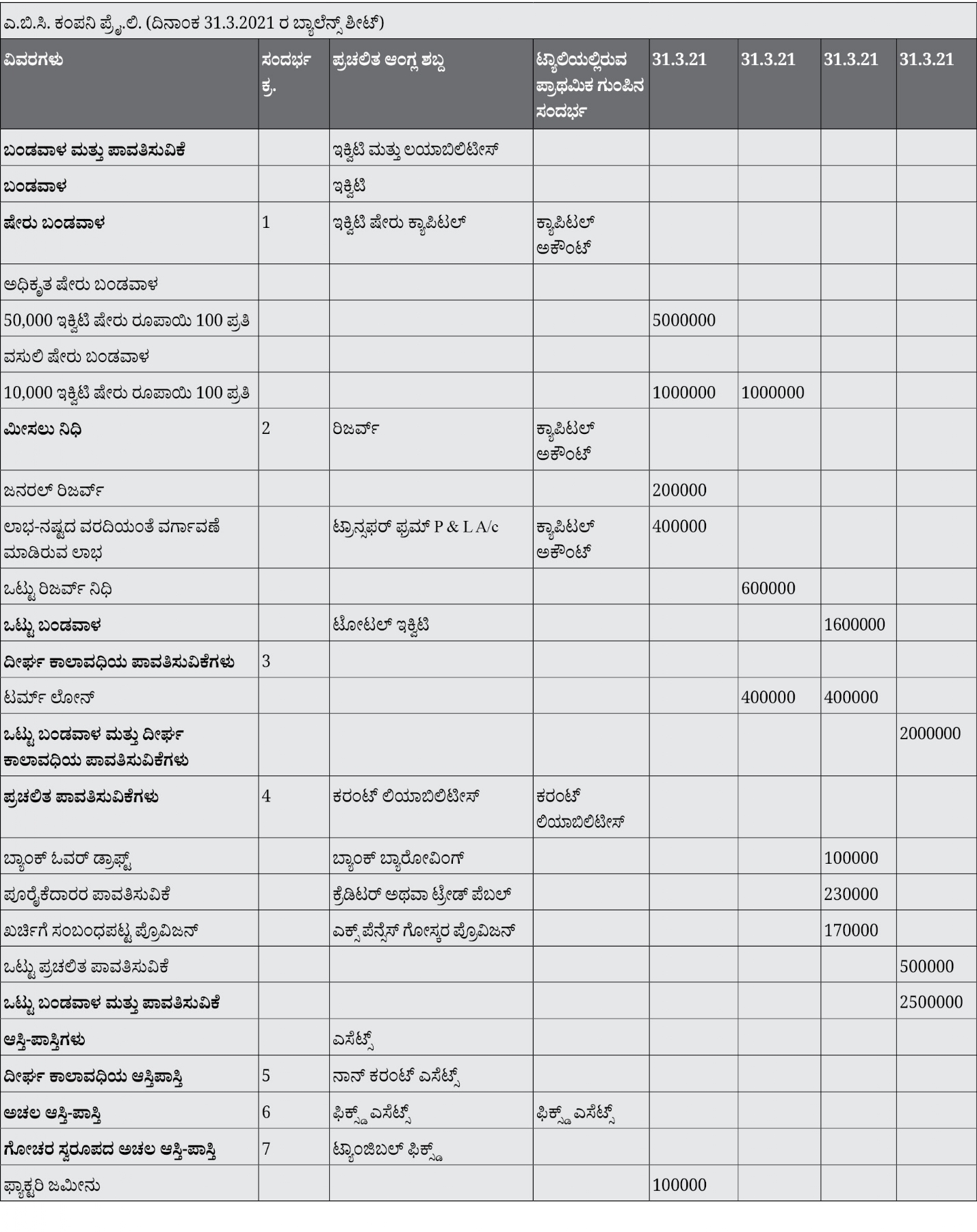

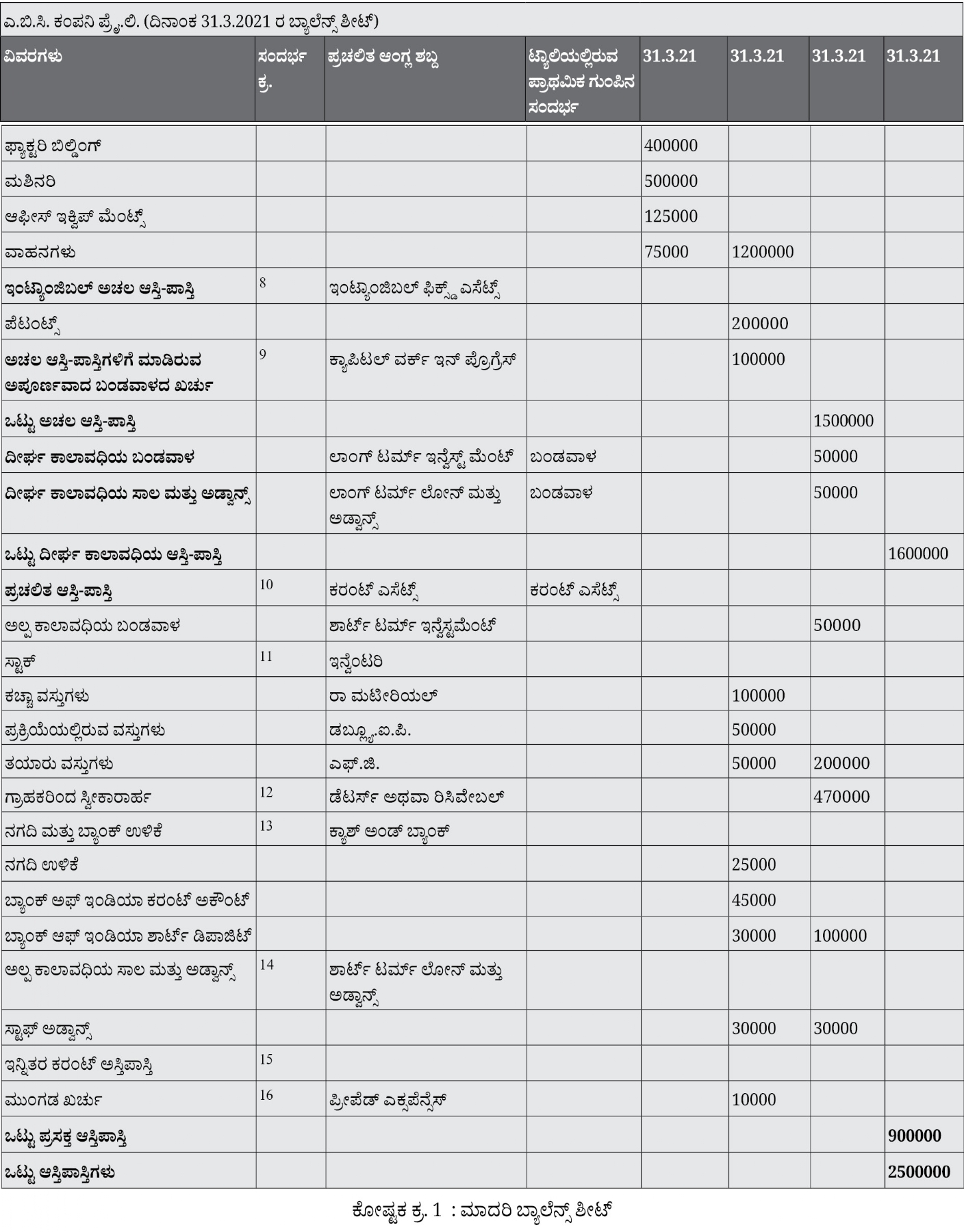

ಬ್ಯಾಂಕ್ ಗಳಲ್ಲಿರುವ ನಾನ್ ಪರ್ಫಾರ್ಮಿಂಗ್ ಎಸೆಟ್ (NPAs) ಕುರಿತು ನಾವು ಆಗಾಗ ದಿನಪತ್ರಿಕೆಗಳಲ್ಲಿ ಓದುತ್ತಿರುತ್ತೇವೆ. ಎನ್.ಪಿ.ಎ. ಅಂದರೆ ಏನು? ಬ್ಯಾಂಕ್ ಗಳು ನೀಡಿರುವ ಸಾಲಗಳು ಮತ್ತು ಅದಕ್ಕೆ ಅನ್ವಯಿಸಲಾಗುವ ಬಡ್ಡಿಯಿಂದ ಬ್ಯಾಂಕ್ ಗಳಿಗೆ ಇರುವ ಆದಾಯ ಮತ್ತು ಅದರ ಮರುಪಾವತಿ ಈ ಎಲ್ಲ ಅಂಶಗಳ ವ್ಯವಹಾರಗಳನ್ನು ಸೂಕ್ತ ರೀತಿಯಲ್ಲಿ ಮಾಡುವುದು ಬ್ಯಾಂಕ್ ಗಳ ವ್ಯವಹಾರದಲ್ಲಿ ತುಂಬಾ ಕ್ಲಿಷ್ಟ ಮತ್ತು ಕಠಿಣವಾದ ಕೆಲಸವಾಗಿರುತ್ತದೆ. ಗ್ರಾಹಕರಿಗೆ ಬ್ಯಾಂಕ್ ಗಳು ಸಾಲ ನೀಡುತ್ತವೆ. ಈ ರೀತಿಯಲ್ಲಿ ನೀಡಿರುವ ಸಾಲಗಳನ್ನು ಬ್ಯಾಂಕ್ ಗಳು ತಮ್ಮ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿ ಸಹಜವಾಗಿಯೇ ಆಸ್ತಿಪಾಸ್ತಿಗಳೆಂದು ತೋರಿಸಲಾಗುತ್ತದೆ. ಇವುಗಳನ್ನು ಬ್ಯಾಂಕ್ ಗಳ ವ್ಯವಹಾರದ ವ್ಯಾಖ್ಯೆಯಲ್ಲಿ ಎನ್.ಪಿ.ಎ. ಆಗಿರುವ ಸಾಲಗಳೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಅಂದರೆ ಉತ್ಪಾದನಾರಹಿತ ಸಾಲಗಳು ಎಂಬುದಾಗಿ ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಈ ರೀತಿಯ ಸಾಲಗಳಿಂದ ಆದಾಯ (ಬಡ್ಡಿಯ ರೂಪದಲ್ಲಿ) ಬರುವುದನ್ನು ಬಿಟ್ಟು ಇದರ ಮೂಲ ಮೊತ್ತದಲ್ಲಿಯೇ ಇಳಿತವಾಗುವ ಸಾಧ್ಯತೆ ಇರುತ್ತದೆ. ಇದರಿಂದಾಗಿ ಈ ರೀತಿಯ ಆಸ್ತಿಪಾಸ್ತಿಗಳ ಡಿಪಾಜಿಟರ್ ರಿಗೆ, ಪ್ರತಿಯೊಂದು ಬ್ಯಾಂಕ್ ನಿಂದ ಕೊಡಬೇಕಾಗಿರುವ ಮರುಪಾವತಿಕೆಗಳಿಗೆ ಮತ್ತು ಅವಧಿಯ ಕೊನೆಯಲ್ಲಿ ಅವುಗಳನ್ನು ಮರುಪಾವತಿಸಲು ಈ ಮೂಲ ಮೊತ್ತದಿಂದಾಗಿ ಯಾವುದೇ ರೀತಿಯಲ್ಲಿ ಆಗಲಾರದು. ಈ ರೀತಿಯ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ಬ್ಯಾಂಕ್ ಗಳ ನಿಟ್ಟಿನಲ್ಲಿ ಇದ್ದರೂ ಕೂಡಾ ಅವುಗಳು ಇಲ್ಲದಂತೆಯೇ. ಇವುಗಳನ್ನೇ ಎನ್.ಪಿ.ಎ. ಎಂಬುದಾಗಿ ಕರೆಯಲಾಗುತ್ತದೆ. ಯಾವುದೇ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ಗಳ ಅಭ್ಯಾಸವನ್ನು ಮಾಡುವಾಗ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿರುವ ಸಾಲಗಳು ಮತ್ತು ಆಸ್ತಿಪಾಸ್ತಿಗಳನ್ನು ಹೋಲಿಸುವ ಸ್ಥಿತಿಯನ್ನು ಈ ನಿಟ್ಟಿನಲ್ಲಿ ಪರಿಶೀಲಿಸುವುದು ತುಂಬಾ ಅಗತ್ಯದ್ದಾಗಿದೆ. (ಕೋಷ್ಟಕ ಕ್ರ. 1)

ಮಾದರಿ ಎಂಬುದಾಗಿ ಯಾವ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟನ್ನು ನೋಡಲಿದ್ದೇವೆಯೋ, ಅದನ್ನು ಪರಿಶೀಲಿಸೋಣ. ಆಗ ಅನೇಕ ಅಂಶಗಳು ತಮ್ಮ ಗಮನಕ್ಕೆ ಬರಬಲ್ಲವು. ಎ.ಬಿ.ಸಿ. ಎಂಬ ಕಂಪನಿಯಲ್ಲಿ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನ ದಿನಾಂಕದಂದು ವ್ಯವಹಾರದಲ್ಲಿ ಮಾಲಿಕರ ಬಂಡವಾಳ ಬಿಟ್ಟಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಸಾಲಗಳು ಕೇವಲ 4 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿವೆ. ದೀರ್ಘಾವಧಿಯ ಆಸ್ತಿಪಾಸ್ತಿಗಳಲ್ಲಿ ಅದರ ನಾಲ್ಕು ಪಟ್ಟು ಅಂದರೆ 16 ಲಕ್ಷ ರೂಪಾಯಿಗಳಿವೆ. ಹಾಗೆಯೇ ಕಡಿಮೆ ಕಾಲಾವಧಿಯಲ್ಲಿ ಪೆಮೆಂಟ್ ಮಾಡಬೇಕಾಗಿರುವ ಕರಂಟ್ ಸಾಲಗಳು ಕೇವಲ 5 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿದ್ದು ಅದರಿಂದ ಇನ್ನಿತರರ ಪೆಮೆಂಟ್ ಸಹಜವಾಗಿ ಮಾಡುವುದು ಸಾಧ್ಯ. ಈ ರೀತಿಯ ಕರಂಟ್ ಎಸೆಟ್ಸ್ (ಆಸ್ತಿಪಾಸ್ತಿ) ಸುಮಾರು 9 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿವೆ. ಅಂದರೆ ಎ.ಬಿ.ಸಿ. ಪ್ರೈ.ಲಿ. ಕಂಪನಿಯಲ್ಲಿ ಹೊರಗಿನ ವ್ಯಕ್ತಿಗಳು ಮತ್ತು ಸಂಸ್ಥೆಗಳಿಗೆ ನೀಡಬೇಕಾಗಿರುವ ಸಾಲಗಳನ್ನು ತೀರಿಸಲು ಸಾಕಷ್ಟು ಹಣದ ವ್ಯವಸ್ಥೆ ಇರುವುದು ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಿಂದ ತಿಳಿಯುತ್ತದೆ. ಇವೆಲ್ಲವೂ ಹೊರಗಿನ ವ್ಯಕ್ತಿ ಮತ್ತು ಸಂಸ್ಥೆಗಳಿಗೆ ಕೊಡಬೇಕಾಗಿರುವ ಮರುಪಾವತಿಗಳ ಸ್ಥಿತಿಯನ್ನು ತಮ್ಮ ವ್ಯವಹಾರದಲ್ಲಿ ತೋರಿಸಲಾಗುತ್ತದೆ.

ಮಾಲಿಕರು ವ್ಯವಹಾರದಲ್ಲಿ ಹೂಡಿರುವ ಹಣಕ್ಕೆ ಬಂಡವಾಳ ಎಂದು ಹೇಳಲಾಗುತ್ತದೆ. ಇದು ಕೂಡಾ ವ್ಯವಹಾರದಲ್ಲಿ ಮಾಲಿಕರಿಗೆ ಮರುಪಾವತಿಸ ಬೇಕಾಗಿರುವ ಸಾಲದ ಮೊತ್ತ ಅಥವಾ ಮರುಪಾವತಿಸುವಿಕೆ ಎಂದು ಹೇಳಲಾಗುತ್ತದೆ. ಹಾಗಾದರೆ ಇದನ್ನು ಮರುಪಾವತಿಸಬೇಕೇ ಎಂಬ ಪ್ರಶ್ನೆ? ಈ ಕುರಿತಾಗಿ ವಿಸ್ತಾರವಾಗಿ ಅರಿತುಕೊಳ್ಳೋಣ. ಇದನ್ನು ತಿಳಿದುಕೊಳ್ಳುವಾಗ ಬಂಡವಾಳದ ಕುರಿತೂ ಇನ್ನಿತರ ಮಹತ್ವದ ಅಂಶಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳೋಣ. ಈ ರೀತಿಯಲ್ಲಿ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿರುವ ವಿವಿಧ ಘಟಕಗಳ ಕುರಿತು ಅಭ್ಯಾಸವನ್ನು ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿರುವ ಪಾವತಿಸುವಿಕೆಗಳ ಕಾಲಮ್ ನಲ್ಲಿರುವ ಬಂಡವಾಳ ಎಂಬ ಮೊದಲ ಅಂಶಗಳಿಂದ ಪ್ರಾರಂಭಿಸೋಣ.

ಮಾಲಿಕರಿಗೆ ವ್ಯವಹಾರದಿಂದ ಕೊಡಬೇಕಾಗಿರುವ ಮರುಪಾವತಿಸುವಿಕೆಗಳನ್ನು ಎರಡು ಕಾರಣಗಳಿಂದಾಗಿ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಒಂದೆಂದರೆ ಮಾಲಿಕರು ವ್ಯವಹಾರದಲ್ಲಿ ತಮ್ಮ ಸ್ವಂತದ್ದೇ ಆದ ಹಣವನ್ನು ಹೂಡಿರುತ್ತಾರೆ. ವ್ಯವಹಾರವು ಒಳ್ಳೆಯದಾಗಿ ನಡೆದು, ಅದರಲ್ಲಿ ಪ್ರತಿವರ್ಷ ಸಿಗುವ ಒಟ್ಟು ಲಾಭದ ಮೊತ್ತವು ಮಾಲಿಕರಿಗೆ ಮರುಪಾವತಿಸಬೇಕಾಗಿರುವ ಮೊತ್ತವಾಗಿರುತ್ತದೆ. ಇದು ವ್ಯವಹಾರದಲ್ಲಿ ಮರುಪಾವತಿಸುವಿಕೆ ಎಂಬುದಾಗಿರುತ್ತದೆ. ಮಾಲಿಕರು ವ್ಯವಹಾರಕ್ಕೆ ಹೂಡಿರುವ ಒಟ್ಟು ಬಂಡವಾಳ ಅಂದರೆ ಈ ಎರಡೂ ವಿಧದ ಒಟ್ಟು ಮೊತ್ತವು ಪಾವತಿಸುವಿಕೆಯಾಗಿರುತ್ತದೆ. ನಾವು ನೀಡಿರುವ ಉದಾಹರಣೆಯಲ್ಲಿ ಮಾಲಿಕರು ಹೊರಗಿನಿಂದ ತಂದಿರುವ ಬಂಡವಾಳ 10 ರೂಪಾಯಿಗಳಷ್ಟಿದೆ. ಆದರೆ ಆ ದಿನಾಂಕದ ತನಕದ ಒಟ್ಟು ಸಂಗ್ರಹಿಸಲ್ಪಟ್ಟ ಲಾಭವು ರಿಜರ್ವ್ ನಿಧಿ ಅಥವಾ ರಿಜರ್ವ್ ಎಂಬುದಾಗಿ ಗುರುತಿಸಲಾಗುತ್ತದೆ. ಇದೇ 6 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿದೆ. ಅಂದರೆ ಎರಡೂ ಸೇರಿ ಒಟ್ಟು ಬಂಡವಾಳ 16 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿದೆ. ಈ ಬಂಡವಾಳವು ಎಲ್ಲಿ ಹೂಡಲಾಗಿದೆ, ಎಂಬುದನ್ನು ಪರಿಶೀಲಿಸಿದಾಗ ದೀರ್ಘಾವಧಿಯ ಆಸ್ತಿಪಾಸ್ತಿಗಳು ದೀರ್ಘಾವಧಿಯ ಸಾಲಗಳಿಗಿಂತ 12 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟು ಹೆಚ್ಚಿವೆ. ಅಲ್ಲದೇ ಕರಂಟ್ ಅಸೆಟ್ಸ್ 4 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟು ಹೆಚ್ಚಿವೆ. ಅಂದರೆ ಎರಡೂ ವಿಧದ ಆಸ್ತಿಪಾಸ್ತಿಗಳನ್ನು ಸೇರಿಸಿದಾಗಿ ಮಾಲಿಕರು ಹೂಡಿರುವ ಬಂಡವಾಳವಿದೆಯೋ, ಅಷ್ಟೇ ಬಂಡವಾಳ ಅಂದರೆ 16 ಲಕ್ಷ ರೂಪಾಯಿಗಳಷ್ಟಿದೆ. ಈಗ ಬಂಡವಾಳ ಅಂದರೆ ವ್ಯವಹಾರದಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಸಾಲಗಳಾಗಿವೆ. ಅಲ್ಲದೇ ಅದರಲ್ಲಿ ಪ್ರತ್ಯಕ್ಷವಾಗಿ ಹೂಡಿರುವ ಬಂಡವಾಳವು ಮೊದಲನೆಯ ವಿಧದ ಬಂಡವಾಳವೆಂಬುದಾಗಿ ವ್ಯವಹಾರದಲ್ಲಿ ಶಾಶ್ವತವಾಗಿ ಹೂಡಲಾಗಿದೆ. ನಾವು ಈ ಹಿಂದೆಯೇ ತಿಳಿದುಕೊಂಡಂತೆ ಸಾಮಾನ್ಯವಾಗಿ ವ್ಯವಹಾರವನ್ನು ಮಾಡುತ್ತಿರುವಾಗ ಮಾಲಿಕರು ವ್ಯವಹಾರದಲ್ಲಿ ಪ್ರತ್ಯಕ್ಷವಾಗಿ ಹೂಡಿರುವ ಬಂಡವಾಳವನ್ನು ಹಿಂತಿರುಗಿ ಪಡೆಯುವ ಕುರಿತು ವಿಚಾರ ಮಾಡುವುದಿಲ್ಲ. ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ ಬೇಡಿಕೆಗೆ ಅನುಸಾರವಾಗಿ ಆಗಾಗ ಅದರಲ್ಲಿ ಹೆಚ್ಚಳವನ್ನೇ ಮಾಡುವ ಕುರಿತು ಮಾಲಿಕರು ವಿಚಾರ ಮಾಡುತ್ತಿರುತ್ತಾರೆ. ಇನ್ನೊಂದು ವಿಧದ ಬಂಡವಾಳವೆಂದರೆ ವ್ಯವಹಾರದಲ್ಲಿ ಗಳಿಸಿರುವ ಲಾಭವೆಂಬುದಾಗಿ ತಿಳಿಯಲಾಗುತ್ತದೆಯೋ, ಅದರ ಕುರಿತು ಮಾತ್ರ ಮಾಲಿಕರ ಹೆಚ್ಚಿನ ಆಪೇಕ್ಷೆ ಮಾತ್ರ ಮೊದಲನೆಯ ವಿಧದಲ್ಲಿ ಹೂಡಲಾಗುವ ಬಂಡವಾಳದಿಂದ ಲಾಭವನ್ನು ಗಳಿಸುವಲ್ಲಿ ಇರುತ್ತದೆ. ಅಂದರೆ ಈ ಎರಡನೆಯ ವಿಧದ ಬಂಡವಾಳದ ಮರುಪಾವತಿಯನ್ನು ಮಾಡುವ ಕುರಿತಾದ ನಿರ್ಧಾರವನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಪ್ರತಿಯೊಂದು ಹಣಕಾಸು ವರ್ಷ ಮುಗಿದ ನಂತರ ಆಯಾ ಲಾಭನಷ್ಟದ ವರದಿಯಲ್ಲಿ ಕಾಣುವ ಲಾಭ ಅಥವಾ ನಷ್ಟ ಇವುಗಳ ಸ್ಥಿಯಿ ಮತ್ತು ಲಭ್ಯವಿರುವ ಕರಂಟ್ ಅಸೆಟ್ಸ್ ಇವುಗಳನ್ನು ಆಧರಿಸಿಯೇ ಮಾಡಲಾಗುತ್ತದೆ.

ವ್ಯವಹಾರವು ಒಂದು ವೇಳೆ ಪ್ರೊಪ್ರೈಟರಿ ಅಥವಾ ಪಾಲುಗಾರಿಕೆಯ ಸ್ವರೂಪದಲ್ಲಿದ್ದಲ್ಲಿ ಮಾಲಿಕರು ಅದಕ್ಕೆ ಅನುಸಾರವಾಗಿ ವ್ಯವಹಾರದಿಂದ ಲಾಭದ ಮೊತ್ತವನ್ನು ತೆಗೆಯುವಲ್ಲಿ ಕಾನೂನು ಪ್ರಕಾರವಾಗಿ ಯಾವುದೇ ರೀತಿಯ ನಿರ್ಬಂಧಗಳಿರುವುದಿಲ್ಲ. ಇದರಿಂದಾಗಿ ಲಾಭವು ಹಣಕಾಸು ವರ್ಷ ಮುಗಿದ ನಂತರ ತಿಳಿಯುತ್ತಿದ್ದರೂ ಕೂಡಾ ಅಲ್ಪ ಸ್ವಲ್ಪ ಮೊತ್ತವನ್ನು ಮುಂಗಡವಾಗಿ ಪ್ರತಿ ತಿಂಗಳ ಕೊನೆಯಲ್ಲಿ ಪಡೆಯುವ ಪದ್ಧತಿಯನ್ನು ಅನೇಕ ಪ್ರೊಪ್ರೈಟರಿ ಅಥವಾ ಪಾಲುಗಾರರು ವ್ಯವಸಾಯದಲ್ಲಿ ಅವಲಂಬಿಸುತ್ತಾರೆ. ಈ ಎರಡೂ ವಿಧದ ವ್ಯವಹಾರಗಳಲ್ಲಿ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನೊಂದಿಗೆ ಸಂಬಂಧಪಟ್ಟ ಹಣಕಾಸು ವರ್ಷದ ಲಾಭವು ಮಾಲಿಕರ ಬಂಡವಾಳವೆಂಬುದಾಗಿ ವರ್ಗಾವಣೆಯಾಗುತ್ತದೆ. ಇದನ್ನು ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಲ್ಲಿ ಸ್ವತಂತ್ರವಾಗಿ ತೋರಿಸಲಾಗುತ್ತದೆ. ಹಾಗೆಯೇ ಮಾಲಿಕರು ಆಯಾ ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ ವ್ಯವಹಾರದಿಂದ ಪಡೆದಿರುವ ಮುಂಗಡ ಮೊತ್ತವನ್ನು ಮಾಲಿಕರು ಹೂಡಿರುವ ಬಂಡವಾಳದಿಂದ ಮಾಡಿರುವ ಕಡಿತ ಎಂಬುದಾಗಿ ಸ್ವತಂತ್ರವಾಗಿ ತೋರಿಸಲಾಗುತ್ತದೆ. ಆದಾಯ ತೆರಿಗೆ ಅಧಿಕಾರಿಗಳು ವ್ಯವಹಾರಗಳ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ಪರಿಶೀಲಿಸುವಾಗ ಮಾಲಿಕರು ವ್ಯವಹಾರದಿಂದ ಪಡೆದಿರುವ ಮುಂಗಡ ಮೊತ್ತವನ್ನು ಪಡೆದಿದ್ದಾರೆಯೇ, ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ಸೂಕ್ಷ್ಮವಾಗಿ ನೋಡುತ್ತಾರೆ. ಒಂದು ವೇಳೆ ಮಾಲಿಕರ ಜೀವನ ಶೈಲಿಗೆ ಅನುಸಾರವಾಗಿ ವ್ಯವಹಾರದಿಂದ ಹಣವನ್ನು ವ್ಯವಹಾರದಿಂದ ಮುಂಗಡವಾಗಿ ಪಡೆಯದೇ ಇದ್ದಲ್ಲಿ ಮಾಲಿಕರು ವ್ಯವಹಾರದಿಂದ ಪಡೆದಿರುವ ಆದಾಯವನ್ನು ಪರಸ್ಪರ ಮನೆ ಖರ್ಚಿಗೋಸ್ಕರ ಬಳಸಿ ಅದಕ್ಕೆ ಅನ್ವಯಿಸುವ ಆದಾಯ ತೆರಿಗೆಯನ್ನು ತಮ್ಮ ವ್ಯವಹಾರದ ಆದಾಯದಿಂದ ತಪ್ಪಿಸಿದ್ದಾರೆ, ಎಂಬ ತೀರ್ಮಾನವನ್ನು ಮಾಡಬಲ್ಲರು. ಅಂದರೆ ವ್ಯವಹಾರದಲ್ಲಿ ಕಾಣಿಸದಿರುವ ಆದಾಯ ಎಂಬುದಾಗಿ ತಿಳಿದು ಅದಕ್ಕೆ ಆದಾಯ ತೆರಿಗೆಯನ್ನು, ಬಡ್ಡಿ ಮತ್ತು ದಂಡವನ್ನು ಮಾಲಿಕರಿಗೆ ವಿಧಸಬಲ್ಲರು. ಈ ಕುರಿತು ಉದ್ಯಮಿಗಳು ಅವರವರ ಲೆಕ್ಕಪರಿಶೋಧರ ಸಲಹೆಯನ್ನು ಪಡೆದು ಯೋಗ್ಯ ರೀತಿಯಲ್ಲಿ ಮುನ್ನೆಚ್ಚರಿಕೆಯನ್ನು ವಹಿಸುವುದೂ ಅತ್ಯಾವಶ್ಯಕವಾಗಿದೆ. ಪ್ರತಿಯೊಂದು ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ ಲಾಭ ಮತ್ತು ಮುಂಗಡವಾಗಿ ಪಡೆಯ ಮೊತ್ತಗಳ ಸ್ಥಿತಿಯು ಒಂದು ವೇಳೆ ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ನಿಂದ ತಿಳಿಯುತ್ತಿದ್ದರೂ, ಹಿಂದಿನ ವರ್ಷದಲ್ಲಿ ಪಡೆದ ಲಾಭವನ್ನು ಸೇರಿಸಿ ಒಟ್ಟು ಲಾಭ ಮತ್ತು ಮುಂಗಡ ಪಡೆಯಲಾಗಿದೆ, ಇದು ಮಾತ್ರ ಬೇರೆಬೇರೆಯಾಗಿ ತಿಳಿಯಲಾರದು. ಕಾರಣ ಅವುಗಳ ಒಟ್ಟು ಪರಿಣಾಮವೇ ಬಂಡವಾಳದ ಪ್ರಾರಂಭದಲ್ಲಿ ಉಳಿದಿರುವ ಮೊತ್ತವಾಗಿರುತ್ತದೆ. ಲಾಭದಿಂದ ಪಡೆದಿರುವ ಮುಂಗಡ ಹಣದ ಕುರಿತು ಹೇಳುವುದಾದರೆ, ಪ್ರೊಪ್ರೈಟರಿ ಮತ್ತು ಪಾಲುಗಾರಿಕೆ ಈ ಎರಡೂ ವಿಧದಲ್ಲಿ ವ್ಯವಹಾರವನ್ನು ಮಾಡುವ ಉದ್ಯಮಿಗಳು ಎಂದಿಗೂ ಗಮನದಲ್ಲಿಡಬೇಕಾದ ಅಂಶವೆಂದರೆ, ಆವಶ್ಯಕವಿರುವಷ್ಟೇ ಲಾಭವನ್ನು ವ್ಯವಹಾರದಿಂದ ತೆಗೆದು ಗರಿಷ್ಠ ಲಾಭವನ್ನು ಮತ್ತೆ ವ್ಯವಹಾರದಲ್ಲಿಯೇ ಹೂಡಿದಲ್ಲಿ ಹಣಕಾಸಿನ ವ್ಯವಸ್ಥಾಪನೆಯು ಯೋಗ್ಯ ರೀತಿಯಲ್ಲಾಗುತ್ತದೆ. ಈ ರೀತಿಯಲ್ಲಿ ಲಾಭವನ್ನು ಮತ್ತೆ ಹೂಡಿರುವ ಬಂಡವಾಳ ಎಂಬುದಾಗಿ ಹೂಡಿದಾಗ ಅದನ್ನು ವ್ಯವಹಾರದಲ್ಲಿ ಮಾಲಿಕರೇ ಹೂಡಿರುವ ಬಂಡವಾಳ ಎಂಬುದಾಗಿ ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಇದರಿಂದಾಗಿ ವ್ಯವಹಾರದಲ್ಲಿ ಇನ್ನಷ್ಟು ಬಂಡವಾಳ ಲಭ್ಯವಾಗುತ್ತದೆ. ಈ ಬಂಡವಾಳಕ್ಕೆ ಸಂಬಂಧಪಟ್ಟ ಯಾವುದೇ ಸಾಲಗಳನ್ನು ಮರುಪಾವತಿಸುವುದು ಅಥವಾ ನಿರ್ಧಾರಿತ ಅವಧಿಯಲ್ಲಿ ಮರುಪಾವತಿಸುವ ಜವಾಬ್ದಾರಿಯೂ ವ್ಯವಹಾರದಲ್ಲಿ ಕಂಡುಬರುವುದಿಲ್ಲ. ಇದರಿಂದಾಗಿ ಇಂತಹ ಬಂಡವಾಳವನ್ನು ಉದ್ಯಮಿಗಳು ಮುಕ್ತವಾಗಿ ಬಳಸಬಲ್ಲರು ಮತ್ತು ಬೇರೆ ಹಣದ ವ್ಯವಸ್ಥೆಯನ್ನು ಮಾಡಿ ವ್ಯವಹಾರದಲ್ಲಿ ಬಂಡವಾಳ ಎಂಬುದಾಗಿ ಹೂಡುವ ಆವಶ್ಯಕತೆ ಕಡಿಮೆಯಾಗುತ್ತದೆ.

ವ್ಯವಹಾರದ ಸ್ವರೂಪವು ಆಯಾ ಕಂಪನಿಗೆ ಅವಲಂಬಿಸಿಯೇ ಇದ್ದಲ್ಲಿ ಮಾತ್ರ ಮಾಲಿಕರು ಬಂಡವಾಳವನ್ನು ಮರುಪಾವತಿಸುವುದು ಮತ್ತು ಆ ಬಂಡವಾಳದ ಕುರಿತಾದ ಪಾವತಿಸುವಿಕೆ ಇವೆರಡರ ಕುರಿತೂ ಕಂಪನಿ ಕಾನೂನುಗಳಿಗೆ ಅನುಸಾರವಾಗಿ ಅನೇಕ ನಿರ್ಬಂಧಗಳಿರುತ್ತವೆ. ಆ ಕುರಿತು ಮತ್ತು ಬ್ಯಾಲೆನ್ಸ್ ಶೀಟ್ ಗಳಲ್ಲಿರುವ ಇನ್ನಿತರ ಘಟಕಗಳ ಕುರಿತು ನಾವು ಮುಂದಿನ ಭಾಗದಲ್ಲಿ ತಿಳಿದುಕೊಳ್ಳಲಿದ್ದೇವೆ.

9822475611

ಮುಕುಂದ ಅಭ್ಯಂಕರ್ ಇವರು ಚಾರ್ಟರ್ಡ್ ಅಕೌಂಟಂಟ್ ಆಗಿದ್ದಾರೆ. ಕಳೆದ 30 ವರ್ಷಗಳ ಕಾಲಾವಧಿಯಲ್ಲಿ ಅವರು ಅನೇಕ ಕಂಪನಿಗಳ ಲೆಕ್ಕ ಪರಿಶೋಧನೆಯ (ಆಡಿಟ್) ಮತ್ತು ಹಣಕಾಸಿನ ಚಟುವಟಿಕೆಗಳ ಕುರಿತಾದ ಆಗುಹೋಗುಗಳ ವಿಶ್ಲೇಷಣೆಯ ಕೆಲಸವನ್ನು ಮಾಡುತ್ತಿದ್ದಾರೆ.

@@AUTHORINFO_V1@@